栏目导航

2018年全球十大涂料制造商排行榜出炉占全球份额仅3412%

发表时间: 2024-03-19 13:23:36 发布者:氯化橡胶类

原标题:2018年全球十大涂料制造商排行榜出炉,占全球份额仅34.12%

5月15日,国内涂料产业首家财经媒体《涂界》(Coatings Industry)发布了“2018年全球十大涂料制造商排行榜(Global Paint Manufactrer Top 10)”。排行榜基于公司2017年度营业收入进行排名,纳入排名的涂料制造商全部为上市公司。

榜单显示,美国PPG以销售额147.5亿美元位列排行榜榜首,美国宣伟(Sherwin-Williams)则以119.162亿美元位居第二位,荷兰阿克苏诺贝尔(AkzoNobel)以销售额114.77亿美元紧随其后,立邦、立帕麦、巴斯夫、艾仕得、关西、亚洲涂料、百色熊依次位列第4-10位。

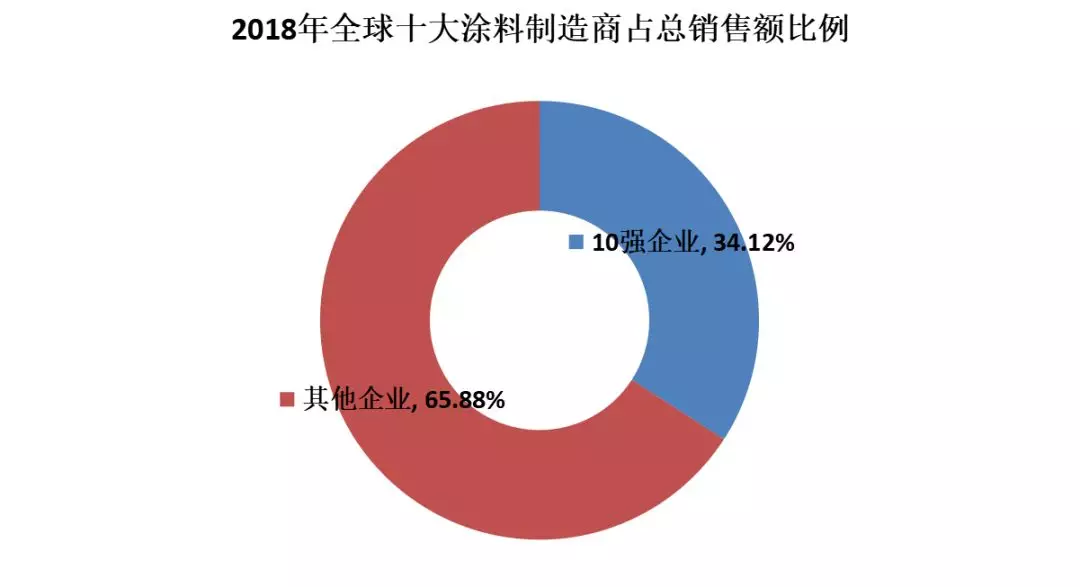

按区域来看,美国上榜企业5家,日本2家,荷兰、德国、印度各1家。2017年全球涂料总产量约7144万吨,销售额约1929亿美元。而2018年全球十大涂料制造商总销售额达659.079亿美元,同比增长5.592%,占全球涂料总销售额的34.12%。

榜单显示,全球最大三家涂料公司PPG、宣伟和阿克苏诺贝尔的全球市场占有率分别为7.65%、6.18%、5.95%;三家公司总销售额为381.432亿美元,占到十大涂料公司销售额总和的57.87%,占全球市场占有率为19.77%。

不过,全球涂料行业仍然很分散,前十大生产商2017年仅占全球市场占有率的34.12%,其余市场占有率被几万家公司瓜分。“按照产业集中度的划分标准来看,前十强公司占比较小,意味着世界涂料行业仍处于竞争型阶段,市场集中度并不高,并购整合依然会变成全球涂料行业的趋势。”涂界观察员李明月表示。

榜单显示,PPG、宣伟、阿克苏诺贝尔分别以销售额147.5亿美元、119.162亿美元、114.77亿美元位居前三位。从总实力来看,PPG依然维持全球最大涂料制造商地位。

自去年6月份成功收购威士伯后,宣伟销售额大增达149.838亿美元。但宣伟旗下还经营油漆工具和设备及墙饰、地板覆盖物和应用用品等业务,该板块业务销售占比约21%左右。减去该业务后,涂界估算宣伟去年实际涂料销售额约为119.162亿美元。

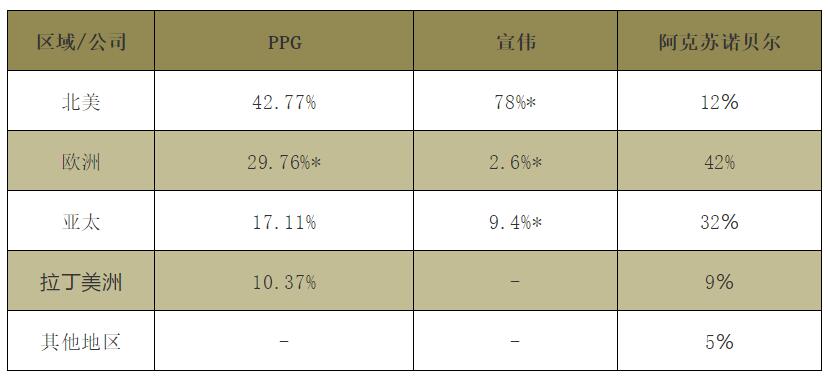

从区域销售来看,PPG业务全球分布广泛,覆盖了欧洲/中东/非洲、北美、拉丁美洲、亚太等地区,且各地具备极高的销售占比;宣伟业务大多分布在在北美地区,销售占比超70%,全球别的地方占比则较少;阿克苏诺贝尔业务覆盖了欧洲地区、亚太地区、北美地区、拉丁美洲及别的地方,而且各地区销售占比较高。

从业务板块来看,PPG大多分布在在工业涂料领域,占比高达60%以上;而宣伟大多分布在在建筑涂料领域,占比高达60%以上;阿克苏诺贝尔则在工业涂料、建筑涂料领域的业务较均衡,分别占比60%、40%。

综合来看,PPG、阿克苏诺贝尔因涉及应用行业之广,业务覆盖全球各个区域,可称之为全球性涂料巨头,而宣伟与立邦、艾仕得、关西涂料等公司,业务区域较为集中,涉及行业较窄,可称之为区域性涂料巨头。

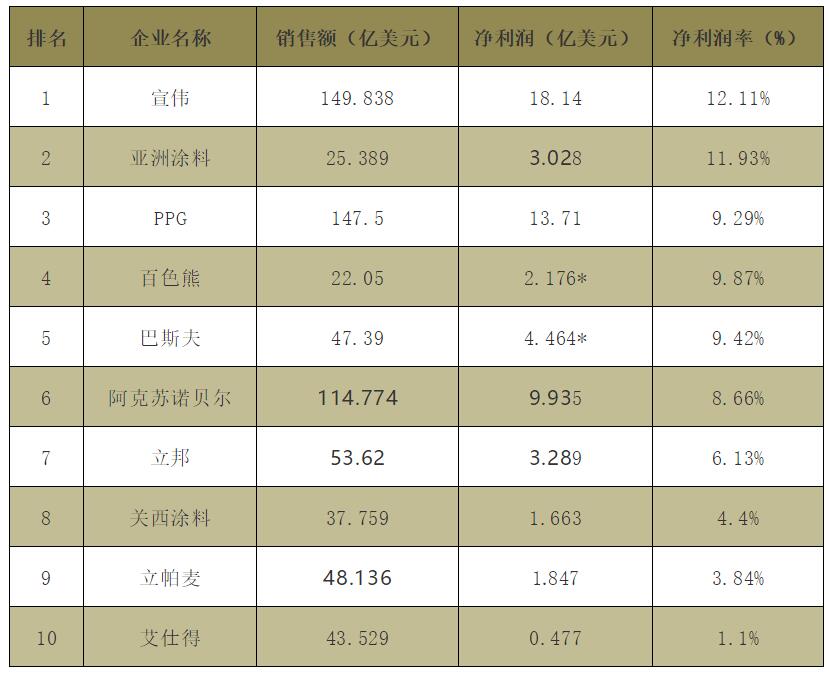

从净利润来看,2017年全球十大涂料制造商净利润合计58.719亿美元,其中宣伟、PPG、阿克苏诺贝尔成为最赚钱的三家公司,净利润分别为18.14亿美元、13.7亿美元、9.935亿美元,而艾仕得以0.477亿美元的净利润垫底。

从净利润率来看,美国宣伟赚钱能力最强,净利润率达到了12.11%,而亚洲涂料、PPG、百色熊、巴斯夫的净利润率均高于9%,分别为11.93%、9.29%、9.87%、9.42%;赚钱能力最差的是艾仕得,净利润率仅为1.1%。如下表:

根据上表显示,全球十大涂料制造商去年业绩均实现了不同程度的增长,其中宣伟、巴斯夫、关西涂料、立邦增幅比较大,分别为26.4%、22.0%、21.7%、17.7%,业绩大增主要是由于去年完成了企业收购。

不过,业绩与利润并没有同步增长。根据上表显示,大多数企业利润均有所下滑,其中立帕麦、关西、阿克苏诺贝尔的利润降幅最大,分别为48.7%、26.8%、17.66%;宣伟利润大幅度增长37.54%,主要是由于完成收购了威士伯。

去年各大企业利润均不太理想,主要是由于原材料价格持续上涨带来的影响。据了解,2017年众多跟涂料相关的材料价格大大增长,这包括了用于涂料产品的一些关键原料,如钛白粉、溶剂、异氰酸酯、单体、乳液、树脂及包装材料。同时,由于环境法规的进一步强化以及市场需求增强,运输和仓储成本也在不断上涨。

在原材料价格大大上涨后,致使涂料生产公司运营成本大增,为抵消成本所带来的压力,全世界内众多企业纷纷涨价,包括PPG、宣伟、阿克苏诺贝尔、立邦、关西涂料、艾仕得、立帕麦、亚洲涂料等在内的企业,均对产品做了价格上调,其中PPG、艾仕得等多家企业涨价多次。

去年,并购使得榜单排位发生了变化。得益于收购长润发、邓恩涂料,立邦去年业绩大增,排名较往年上升1位;得益于收购凯密特尔,巴斯夫去年业绩大增,排名较往年上升了1位;宣伟完成收购威士伯后,宣伟去年业绩大增,而威士伯从本年度开始淡出榜单。因威士伯淡出榜单,别的企业排名均上升,而美国百色熊则首次上榜。

涂界记者发现,去年发生了多起欲并购,比如美国涂料巨头PPG连续三次向试图荷兰涂料巨头阿克苏诺贝尔发起收购要约,但均遭到拒绝;阿克苏诺贝尔试图与美国艾仕得合并,但最终没有成功;随后,日本立邦试图以1万亿日元(约合91亿美元)收购美国艾仕得,但也最终没有成功。

此外,2017年的全球涂料行业成功实现了多项大中型并购,比如美国宣伟以89.9亿美元收购了美国威士伯;立邦以6.08亿美元价格收购美国邓恩涂料全部股份,以及收购了中国领先的家具漆生产商长润发涂料;关西涂料以6亿美元收购Helios集团,等。

从数据反映来看,全球前10位涂料公司占全球份额仅为34.12%,意味着世界涂料市场产业整合并购还有很大空间,集中度还有待提升。“可以预计,未来类似宣伟并购威士伯这样的巨头间并购还会发生,而大规模的公司收购中小型优质公司更加频繁。”涂界观察员李明月分析认为。(涂界)

1、美国宣伟报告2017年的净销售额为149.838亿美元。涂界估计该公司2017年油漆和涂料销售额大约为119.162亿美元(减去了该公司油漆店集团销售的油漆工具和设备及包括墙饰、地板覆盖物和应用用品的相关这类的产品业务收入)。

PPG工业,成立于1883年,是世界领先的交通工具用漆,工业、航天和包装用涂料制造商;旗下拥有高性能涂料业务、工业涂料业务和玻璃业务。在全球近70个国家设有生产基地及附属机构。

地理销售:欧洲/中东/非洲(EMEA)(43.89亿美元),美国和加拿大(63.09亿美元),拉丁美洲(15.29亿美元),亚太地区(25.23亿美元)

宣伟(Sherwin-Williams),成立于1866年,主要是做涂料及相关这类的产品制造、经销及销售,主体业务范围在北美和南美,涉及工业、商业和零售,产品有建筑涂料、汽车涂料、粉末涂料、船舶涂料、防腐涂料及其他关联产品等。

业务板块:美洲集团(60.9%,91.17亿美元)、消费者集团(14.4%,21.55亿美元)、高性能涂料集团(24.7%,37.06亿美元)

阿克苏诺贝尔(AkzoNobel),最早成立于1792年,是全球装饰漆产业的领军者,是世界上最大的功能涂料制造商,核心业务包括装饰漆、高性能涂料业务和专业化学品业务,旗下拥有多乐士(Dulux)、新劲(Sikkens)、国际(International)和依卡(Eka)等著名品牌。

地理销售:成熟欧洲地区33%,亚太地区32%,北美地区12%,拉丁美洲9%,成长欧洲地区9%,别的地方5%

日本涂料控股株式会社(Nipponpaint-holdings),原日本涂料株式会社,创立于1881年,是一家研发、生产和销售建筑装饰涂料、汽车涂料、工业涂料、汽车修补漆、船舶涂料等产品的上市公司。

地理销售:日本(1759.1亿日元),亚洲地区(3470.3亿日元),美洲地区(682.3亿日元),别的地方(140.8亿日元)

业务版块:涂料事业(5863.7亿日元)——汽车涂料(1484.4亿日元),民用涂料(3088.5亿日元),工业涂料(730.5亿日元),其他(船舶涂料、汽车修补漆等)(560.4亿日元);精细化工事业(188.8亿日元)

立帕麦国际(RPM International),成立于1947年,旗下拥有消费者事业部、特种事业部和工业事业部。下属公司包括了世界领先的工业和民用特种涂料、密封材料企业。产品有了屋面系统、密封材料、防腐涂料、地坪涂料以及特种化学品。

地理销售:北美地区35.91亿美元,欧洲地区9.09亿美元,南美洲地区2.2亿美元,亚太地区1.62亿美元

业务板块:工业事业部(52%,25.642亿美元)、消费者事业部(34%,16.803亿美元)、特种事业部(14%,7.136亿美元)

巴斯夫(BASF),成立于1865年。巴斯夫涂料业务部致力于建筑与装饰性涂料、汽车和交通涂料、工业涂料的开发、生产和销售,在欧洲、北美、南美和亚太地区(中国、澳大利亚、印度、日本、韩国)拥有生产基地。巴斯夫涂料亚太区总部设立在香港,该地区拥有16000人和100多个场所,产品涵盖了汽车涂料、汽车修补漆和工业涂料。

涂料地理销售:欧洲占比39%,北美占比22%,亚太地区占比24%,南美、非洲、中东占比15%

艾仕得涂料系统(Axalta Coating Systems),原杜邦高性能涂料事业部,拥有150年历史,是全球领先的液体和粉末涂料供应商,为汽车行业、交通运输业、通用工业和特定的建筑业及装饰业客户提供所需产品。

地理销售:欧洲、中东、非洲EMEA(占比35%,14.55亿美元);北美(占比37%,14.32亿美元);亚太地区(占比17%,7.24亿美元);拉丁美洲(占比11%,4.63亿美元)

业务板块:高性能涂料(61.5%,26.751亿美元)——汽车修补漆(16.452亿美元)、工业涂料(10.299亿美元);交通涂料(38.5%,16.778亿美元)——轻型汽车用漆(13.228亿美元)、商业汽车用漆(3.550亿美元)

关西涂料株式会社(Kansai Paint),成立于1918年,主要是做研发、生产、销售汽车涂料、汽车修补漆、船舶涂料、防腐涂料、建筑涂料、工业涂料、各种功能性涂料、环保涂料及涂料用各类树脂和原材料的日本上市公司。旗下品牌“ALESCO”(阿丽斯科)。

地理销售:日本(1555.52亿日元)、印度(834.32亿日元)、亚洲(633亿日元)、非洲(351.32亿日元)、别的地方(54.61亿日元)

业务板块:汽车涂料(38%)、工业涂料(26%)、装饰涂料(26%)、船舶防护涂料(6%)(2017财年数据)

亚洲涂料(Asian Paints),始建于1942年,是印度最大、亚洲第三大涂料公司,装饰涂料世界上的排名前十位,主要生产装饰涂料和工业涂料,此外还包括木器漆、防水解决方案、金属漆、墙纸、粘合剂、涂料工具等。

国际业务地理销售:国际业务销售额占比12%,其中:中东和非洲(45%),亚洲(48%),南太平洋(6%)

BEHR百色熊,创立于1947年,为世界财富500强企业马斯科(Masco)集团旗下子公司,是北美家装市场上的涂料供应商品牌之一,占有30%以上的家用装修市场占有率。在加拿大、智利、墨西哥、中国、关岛和印度等国家和地区进行销售。